本大5年资产货币数字市场财库的资崛起加密迁徙

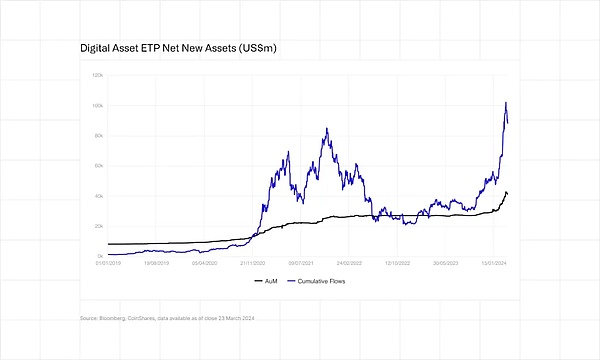

最近在浏览加密市场数据时,我注意到一个相当有趣的现象。截至2025年8月21日,上市公司和私营企业为数字资产财库(DAT)策略筹集了惊人的150多亿美元,这个数字把传统加密风投60-80亿美元的规模远远甩在了后面。这让我不禁思考:为什么企业们突然热衷于直接囤积加密资产,而不是像以前那样投资初创企业?

什么是数字资产财库?

想象一下,一家公司不再把现金存在银行,而是全部换成比特币或者以太坊放在资产负债表上。这就是DAT策略的核心。与传统ETF不同,这些公司会主动参与质押、验证等链上活动。MicroStrategy(现更名为Strategy)就是最典型的例子,他们现在持有超过58万枚比特币,价值远超公司传统业务价值。

我特别喜欢把这个趋势比作现代版的"淘金热"——不过这次企业们不是去挖矿,而是直接把金条搬进保险库。特别是看到一些公司甚至为特定的加密资产设立特殊股票类别,比如STRK、STRF这样的优先股,不得不佩服这些金融创新的想象力。

2025年的资本流向

今年7月是个关键转折点,DAT融资额飙升至62亿美元的峰值。相比之下,传统加密风投显得异常冷清——交易数量直接腰斩,从去年同期的1933笔下降到856笔。即使算上币安那笔20亿美元的异常交易,风投总额也只有DAT的一半左右。

有趣的是,除了比特币这个"数字黄金"外,企业们开始大举进军山寨币市场。Hyperliquid的HYPE代币成为第二大收购目标,多个DAT财库共投入约15亿美元。还有SUI、SOL、TON这些项目的代币也备受青睐。这让我想起2017年ICO狂热,只不过这次主角换成了上市公司。

为什么企业如此热衷?

经过分析,我发现主要有几个驱动因素:首先是流动性优势。相比锁定期长达几年的风投,DAT股票可以随时买卖。其次是那个神奇的"溢价飞轮"——DAT股票常常以高于其加密资产净值的价格交易,这让企业能够以高估值发行新股继续囤币。当然,美国会计准则的变化也功不可没,现在企业可以按市价计算加密资产价值了。

不过最让我惊讶的是这些公司的讲故事能力。他们把自己包装成"现货ETF的运营版",既提供股票上涨空间,又具备加密原生业务的想象空间。这种双重叙事确实很讨资本市场欢心。

市场的疯狂反应

在研究这些DAT案例时,我发现市场反应相当戏剧化。比如Verb Technology宣布5.58亿美元TON交易当天,股价直接从2美元飙到6美元,涨幅超过200%!但第二天就暴跌50%,完美诠释了什么叫"买预期卖事实"。

Mill City的故事更有意思。首次宣布4.5亿美元SUI交易时股价上涨170%,但当他们宣布第二笔5亿美元融资时,市场反倒不买账了——股价下跌11%。看来即使是加密市场,也逃不过边际效应递减的规律。

溢价与风险的平衡游戏

目前大多数DAT股票都存在溢价,但程度差异很大。Strategy的比特币持仓溢价10-15%,而像Ether Machine这样的公司却以86%的惊人折价交易。这反映出市场对不同DAT策略的信任度差异。

我注意到一个有趣现象:那些溢价超过30%的股票,后期往往会均值回归。这让我想起2000年互联网泡沫时期,那些P/S(市销率)超高的科技股最终都难逃下跌命运。不过话说回来,在加密市场,有时候"非理性繁荣"能持续的时间比想象中长得多。

谁在背后推波助澜?

从投资者类型来看,这是一个传统金融与加密原生的奇妙混合。Pantera、Polychain这些加密风投自然积极参与,但像Ribbit Capital这样的传统金融科技投资者也加入战局。最有趣的是代币基金会直接下场,比如TON基金会为Verb注资,Sui基金会与Mill City合作。

这些大玩家的投资规模相当可观:Pantera在Mill City的投资约5000万美元,Kingsway领投Verb的金额超过5000万美元。看到这些数字,我不禁感叹:这些本该投资初创企业的钱,现在直接流向了代币储备。

未来展望与隐忧

短期来看,DAT资金流确实支撑了加密价格。仅DAT公司持有的ETH就超过300万枚,价值约130亿美元。但长远来看,我担心这种趋势会挤压真正的创新资金。

一位风投朋友曾私下抱怨:"现在要说服LP投资早期项目越来越难了,他们更愿意把钱投到那些可以直接买币的上市公司。"这让我不禁思考:如果资本都去追逐现有代币,谁来建设未来的加密基础设施?

总的来说,DAT现象反映了加密市场正在走向成熟,但也带来新的挑战。就像淘金热时期最赚钱的是卖铲子的人一样,也许在这一轮资本迁徙中,真正受益的是那些善于玩转金融工程的上市公司。但对于整个加密生态系统的长期健康发展来说,我们可能需要在投机和创新之间找到更好的平衡点。

(责任编辑:深度)

-

凌晨的美联储议息会议结果基本符合市场预期,不加息的决定并未激起太大波澜。说实话,这种情况下市场反应平淡反倒让我松了口气。有意思的是,九月的点阵图维持不变,这对风险资产来说算是种保护伞——意味着11月加息的可能性降低了,即便真要加息可能也要等到12月了。鲍威尔的鹰派表态暗藏玄机鲍威尔在18个问题的答记者问环节表现得相当耐人寻味。我注意到他这次的态度明显强硬了些,特别强调2023年内多数委员支持再加息...

...[详细]

凌晨的美联储议息会议结果基本符合市场预期,不加息的决定并未激起太大波澜。说实话,这种情况下市场反应平淡反倒让我松了口气。有意思的是,九月的点阵图维持不变,这对风险资产来说算是种保护伞——意味着11月加息的可能性降低了,即便真要加息可能也要等到12月了。鲍威尔的鹰派表态暗藏玄机鲍威尔在18个问题的答记者问环节表现得相当耐人寻味。我注意到他这次的态度明显强硬了些,特别强调2023年内多数委员支持再加息...

...[详细]

-

最近几年,数字货币的热潮就像一场席卷全球的金融风暴,而香港这个国际金融老牌选手,正在这场风暴中展现出独特的舞姿。记得去年参加一场金融科技论坛时,一位来自新加坡的同行半开玩笑地说:"现在谈金融创新,要是不提数字资产,都不好意思跟人打招呼。"这话虽然戏谑,但道出了当下的现实。监管框架:不是枷锁,而是安全绳香港立法会议员吴杰庄最近在一次行业活动上的发言让我印象深刻。他用了一个很形象的比喻:"监管就像给高...

...[详细]

最近几年,数字货币的热潮就像一场席卷全球的金融风暴,而香港这个国际金融老牌选手,正在这场风暴中展现出独特的舞姿。记得去年参加一场金融科技论坛时,一位来自新加坡的同行半开玩笑地说:"现在谈金融创新,要是不提数字资产,都不好意思跟人打招呼。"这话虽然戏谑,但道出了当下的现实。监管框架:不是枷锁,而是安全绳香港立法会议员吴杰庄最近在一次行业活动上的发言让我印象深刻。他用了一个很形象的比喻:"监管就像给高...

...[详细]

-

作者:Mike Kara | 来源:cointelegraph | 翻译:善欧巴,金色财经当DeFi遇上"安检门"记得去年我刚接触DeFi时,就像进了个没有保安的大型商场,琳琅满目的代币背后,谁知道哪个是精心设计的陷阱?如今情况正在改变,自动化代币验证就像给DeFi装上了智能安检系统。每天都有成百上千的新代币涌入市场,说实话,我感觉这比菜市场里新上架的蔬菜还频繁。但问题是,这里面藏着太多"毒苹果"...

...[详细]

作者:Mike Kara | 来源:cointelegraph | 翻译:善欧巴,金色财经当DeFi遇上"安检门"记得去年我刚接触DeFi时,就像进了个没有保安的大型商场,琳琅满目的代币背后,谁知道哪个是精心设计的陷阱?如今情况正在改变,自动化代币验证就像给DeFi装上了智能安检系统。每天都有成百上千的新代币涌入市场,说实话,我感觉这比菜市场里新上架的蔬菜还频繁。但问题是,这里面藏着太多"毒苹果"...

...[详细]

-

Galaxy财报启示录:万亿交易为何不值钱?AI或成救命稻草

说实话,当我翻开Galaxy Digital这份最新财报时,第一反应是:这家公司到底怎么了?表面上看,87亿美元的加密交易收入简直亮瞎眼,但仔细一算就会发现不对劲——1300万美元的利润还不够发员工工资的!这不就是典型的"赔本赚吆喝"吗?数字游戏背后的真实困境让我们把数字掰开揉碎了看。Galaxy的交易部门就像个永不停歇的"流水席",每季度87亿美元的流水看起来很壮观,但真正留下来的钱却少得可怜。...

...[详细]

说实话,当我翻开Galaxy Digital这份最新财报时,第一反应是:这家公司到底怎么了?表面上看,87亿美元的加密交易收入简直亮瞎眼,但仔细一算就会发现不对劲——1300万美元的利润还不够发员工工资的!这不就是典型的"赔本赚吆喝"吗?数字游戏背后的真实困境让我们把数字掰开揉碎了看。Galaxy的交易部门就像个永不停歇的"流水席",每季度87亿美元的流水看起来很壮观,但真正留下来的钱却少得可怜。...

...[详细]

-

最近我特别开心,因为带着几位刚入圈的朋友在币圈收获了两笔漂亮的交易,总共盈利7000美元!这让我想起自己刚入门时的迷茫,如今能帮助其他朋友少走弯路,真的很有成就感。实战复盘:两单经典操作第一单我们抓住了比特币和以太坊的短期回调机会,通过精准的做空策略斩获2000美元收益。记得当时市场情绪过热,很多新人都追高进场,而我们通过技术面分析发现短期见顶信号明显。说实话,能忍住不做多反而做空,对新手来说确实...

...[详细]

最近我特别开心,因为带着几位刚入圈的朋友在币圈收获了两笔漂亮的交易,总共盈利7000美元!这让我想起自己刚入门时的迷茫,如今能帮助其他朋友少走弯路,真的很有成就感。实战复盘:两单经典操作第一单我们抓住了比特币和以太坊的短期回调机会,通过精准的做空策略斩获2000美元收益。记得当时市场情绪过热,很多新人都追高进场,而我们通过技术面分析发现短期见顶信号明显。说实话,能忍住不做多反而做空,对新手来说确实...

...[详细]

-

金融世界的游戏规则正在被改写。作为一名在金融科技领域摸爬滚打多年的观察者,我不得不说,当前加密金融的发展速度令人叹为观止。从稳定币的野蛮生长到RWA的艰难探索,从交易所的生死搏杀到DEX的悄然崛起,再到AI与Web3.0的梦幻联动,这个行业每天都在上演着激动人心的故事。稳定币:美元霸权的"特洛伊木马"记得2017年我第一次接触USDT时,圈内人对这个"美元代币"还充满疑虑。谁能想到,短短几年间它就...

...[详细]

金融世界的游戏规则正在被改写。作为一名在金融科技领域摸爬滚打多年的观察者,我不得不说,当前加密金融的发展速度令人叹为观止。从稳定币的野蛮生长到RWA的艰难探索,从交易所的生死搏杀到DEX的悄然崛起,再到AI与Web3.0的梦幻联动,这个行业每天都在上演着激动人心的故事。稳定币:美元霸权的"特洛伊木马"记得2017年我第一次接触USDT时,圈内人对这个"美元代币"还充满疑虑。谁能想到,短短几年间它就...

...[详细]

-

最近以太坊市场可真是热闹非凡!我从业这么多年,还是头一回见到如此壮观的解质押场景——整整90万枚ETH排着队等待解锁,有的投资人甚至要等上16天才能拿回自己的资产。与此同时,ETH价格也像是坐上了过山车,从4789美元的高点一路俯冲到4000美元出头。作为行业老兵,我不禁要问:这到底是市场的恐慌性抛售,还是以太坊走向成熟的必经之路?当POS遇上"银行挤兑":解质押背后的经济逻辑要搞明白这场风波,咱...

...[详细]

最近以太坊市场可真是热闹非凡!我从业这么多年,还是头一回见到如此壮观的解质押场景——整整90万枚ETH排着队等待解锁,有的投资人甚至要等上16天才能拿回自己的资产。与此同时,ETH价格也像是坐上了过山车,从4789美元的高点一路俯冲到4000美元出头。作为行业老兵,我不禁要问:这到底是市场的恐慌性抛售,还是以太坊走向成熟的必经之路?当POS遇上"银行挤兑":解质押背后的经济逻辑要搞明白这场风波,咱...

...[详细]

-

最近这段时间,币圈的朋友们估计都感受到了前所未有的压力。比特币和以太坊就像两个失控的电梯,一路阴跌不止,让人心惊胆战。说实话,我看着盘面都觉得心疼那些高位接盘的朋友。不过啊,投资这件事从来都是危机并存,关键是要看清局势。比特币:跌出来的机会?BTC昨晚的走势真是让人捏把汗,冲到115850美元就蔫了,一路滑到112600附近才勉强站稳。说实话,这种走势我见得多了,MACD指标双双归零叠加空头放量,...

...[详细]

最近这段时间,币圈的朋友们估计都感受到了前所未有的压力。比特币和以太坊就像两个失控的电梯,一路阴跌不止,让人心惊胆战。说实话,我看着盘面都觉得心疼那些高位接盘的朋友。不过啊,投资这件事从来都是危机并存,关键是要看清局势。比特币:跌出来的机会?BTC昨晚的走势真是让人捏把汗,冲到115850美元就蔫了,一路滑到112600附近才勉强站稳。说实话,这种走势我见得多了,MACD指标双双归零叠加空头放量,...

...[详细]

-

最近在加密货币圈子里,一张由知名分析师EGRAG CRYPTO发布的价格走势图引起了我的注意。作为一名长期关注数字货币市场的观察者,这种技术分析总能让我眼前一亮。这张图表追踪了XRP从2018年到2023年初的表现,试图从中寻找未来价格的蛛丝马迹。历史会重演吗?看着这张分形图,我不禁想起那句老话:"历史不会简单重复,但总会惊人地相似。"EGRAG的分析显示,如果按照过往的模式继续发展,到明年3月,...

...[详细]

最近在加密货币圈子里,一张由知名分析师EGRAG CRYPTO发布的价格走势图引起了我的注意。作为一名长期关注数字货币市场的观察者,这种技术分析总能让我眼前一亮。这张图表追踪了XRP从2018年到2023年初的表现,试图从中寻找未来价格的蛛丝马迹。历史会重演吗?看着这张分形图,我不禁想起那句老话:"历史不会简单重复,但总会惊人地相似。"EGRAG的分析显示,如果按照过往的模式继续发展,到明年3月,...

...[详细]

-

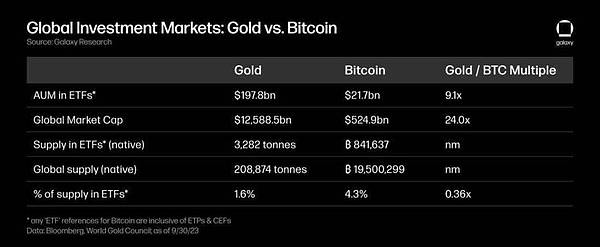

不知道大家有没有注意到一个有趣的现象:最近市场上演了一出"避险双雄"的精彩对决。黄金这个老牌选手今年已经涨了超过30%,而比特币这个新秀也毫不示弱地跟涨16.46%。但有意思的是,这两位选手根本不是在同一条赛道上竞争。作为一个在金融市场摸爬滚打多年的观察者,我发现这背后反映的是全球投资者对美国市场的双重担忧。股市一有风吹草动,大家就往黄金里躲;债市稍有波动,比特币反而成了香饽饽。这种分化现象让我想...

...[详细]

不知道大家有没有注意到一个有趣的现象:最近市场上演了一出"避险双雄"的精彩对决。黄金这个老牌选手今年已经涨了超过30%,而比特币这个新秀也毫不示弱地跟涨16.46%。但有意思的是,这两位选手根本不是在同一条赛道上竞争。作为一个在金融市场摸爬滚打多年的观察者,我发现这背后反映的是全球投资者对美国市场的双重担忧。股市一有风吹草动,大家就往黄金里躲;债市稍有波动,比特币反而成了香饽饽。这种分化现象让我想...

...[详细]

比特币多单大丰收!700点利润轻松入袋

比特币多单大丰收!700点利润轻松入袋 加密货币的十字路口:暴跌是机会还是陷阱?

加密货币的十字路口:暴跌是机会还是陷阱? 稳定币的盛夏:一场金融新革命正在上演

稳定币的盛夏:一场金融新革命正在上演 区块链界的变形金刚:星核AstroAI如何让技术真正落地变现

区块链界的变形金刚:星核AstroAI如何让技术真正落地变现 深度解读|比特币市场最新动态:从ETF持仓创新高到杠杆风险的警示

深度解读|比特币市场最新动态:从ETF持仓创新高到杠杆风险的警示